Global Equities 在一份最新研报中表示,美国政府高额补贴将全面助力英特尔实现高端芯片代工领导者这一雄心壮志,进而助力英特尔未来成为“下一代AI芯片”制造领域的全球领军人物。Global Equities表示,主要因英特尔拥有 18A、14A 和 10A 这些最先进芯片制程技术路线温州期货配资,对于英伟达、AMD等芯片巨头未来更高性能的AI芯片量产计划至关重要。

DS Asset Management Co.基金经理Yoon Joonwon表示:“的确,三星电子比过去更有吸引力了。但考虑到对其HBM业务的预期,现在买进还为时过早。”

近期,茅台价格下跌成为市场热议,茅台股价也从1770跌近1500元关口,已跌去14%,创出年内新低。

在过去几年里,茅台也出现过一小段时间价格下跌的情况,但以往批发价很快就有所修复,少有因为二级市场流通价格下跌,从而影响到股价大跌的情况。

而这次价格下跌,市场反应明显更加敏感,或许是因为在过去几年里,出现了不少“行业茅”被大杀估值的例子,例如酱油茅海天味业、金龙鱼、消费茅中国中免等,投资者对A股高估值的品种越来越敏感。

尤其是在弱复苏的背景下,消费品需求更难预测,大多数消费品业绩增速也较此前有所放缓,这对应着安全边际收窄,使得资金更青睐于其他确定性高的行业,对消费品的估值更加苛刻。

如今,茅指数里只剩下贵州茅台一家估值未被大砍,国酒茅台的奢侈品故事仍在延续,而这次批发价格下跌,是否会让股王茅台也被大砍估值呢?

一、茅台究竟贵不贵?

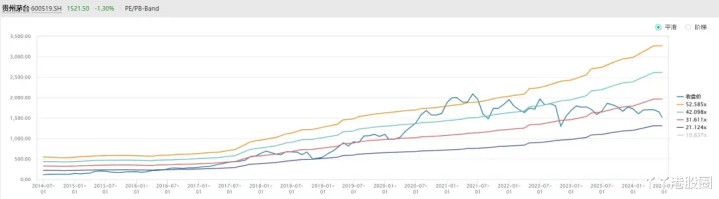

从市盈率上看,目前茅台跌至2018年以来的最低区间,目前为22倍PE左右,上次PE底部是2018年的19倍PE左右。

在2020-2023年,茅台平均PE在35倍左右,在2021年基金抱团行情时,最高一度超过45倍PE。在去年10月,茅台跌破30倍PE后,PE就在逐渐往下跌,先是下降至25倍,目前已逼近20倍PE。

若单单从这角度看,PE都跌到18年以来的新低了,的确较为便宜。但换个角度想,当长期平均PE被打破时,这正说明此前市场担忧茅台的点,逐渐开始应验了,或者说开始越发明显了,这也是预期差的产生,因此该重新审视之后的估值逻辑,还能不能恢复到从前30倍PE的估值,甚至是考虑20倍PE能不能成为当下的底部?

不可否认,在以往宏观经济好的年份,大家都认为茅台是一台印钞机,每年产出多少就赚多少,根本不愁卖,也被誉为最好的商业模式,竞争壁垒足够强大,只要茅台不涨价,其他高端白酒品牌也不好涨价,同行定价都得看茅台的脸色。

目前飞天茅台依旧好卖是事实,但消费人群在发生变化,难以统计市面上有多少酒在经销商手里,年轻一代未来又会消费多少茅台?

以往市场常说,只是年轻人还未长大,长大后自然就会喝茅台了,这点与酒桌文化挂钩,这点之前难以辨别,毕竟白酒已经是长期的中国文化之一。

但自从口罩后,宏观经济转差,地产进入下行期,各地方的土地收入都在下滑,除去市面上的收藏客,相信大家都能明显感受到商务宴请活动在减少,尤其是加上市场传闻的高价酒禁酒令等,减少消费高价酒常被提及。

可以说,茅台“金融属性”的形成,与宏观经济有很大的关系,消费降级和消费人群结构开始侵蚀茅台的溢价属性。

当囤积茅台的人依旧在囤货,而消费茅台的最大人群在减少消费量,加上茅台还在扩产,这就导致吞酒的人囤的越来越多,但买的人减少,甚至出现电商价格更便宜时,这就引发了近期茅台批价的下跌。

当年轻人消费量不增长,叠加原本消费人群减少时,这就导致未来的逻辑发生变化,未来长期的茅台酒价格也可能会越来越低。

在两年前,茅台已经意识到客户结构的问题,也开始做一些贴近年轻人的跨界联名,例如做雪糕,做咖啡,巧克力联名等。但经过2年后来看,大多数年轻人并不吃这招,更多地是买联名,但喝酒一是消费不起,二是不爱喝白酒,宁愿选择其他更便宜的白酒,或其他酒类。

从产能上看,根据茅台推出的“十四五”技改建设项目,预计投资超155亿元,项目建设周期为4年,建成后将新增茅台酒产能1.98万吨,据市场测算,如果以一吨基酒生产2000瓶茅台,在2030年完全投产后,一年将新增近4000万瓶的茅台酒。

所以,当结构上发生变化后,茅台的首要问题是未来可能会出现供给失衡,从而进一步打破茅台批价的底线。

尤其是贵州茅台不仅只卖飞天茅台,还有20%的系列酒,同时还有30%的各种生肖酒,而飞天茅台是茅台系的定价锚,当飞天茅台价格越来越低时,也直接影响其他系列酒的销售,若价格下跌未止住,未来系列酒可能会成为拖累业绩项。

这点可以类比LV、爱马仕的包,当产量太高时可能会影响品牌价值,但LV、爱马仕这些奢侈品每年都能提价,以致于产量增长时,也对冲掉了对价格的影响。而现在,茅台想要每年提价,在庞大的经销商体系下,这似乎是不太可能的。

换句话说,过去20年由房地产推动债务扩张的周期结束了,对应茅台最高位的2021年是周期的转折点,现在进入债务通缩期,茅台也受此影响。在金融属性方面,不少人喜欢拿茅台和黄金作为对标的保值品。

而现在,茅台和黄金的保值属性相差越来越大。若从2021年至今计算,茅台跌去19%,黄金涨23%。考虑到口罩影响消费,从放开后的2022年11月开始计算,茅台仍跌2.5%,而黄金涨超40%。

在过去,茅台长期涨幅都跑赢黄金,飞天茅台的价格也同样,而在系列酒推出,产能开始扩张后,茅台与黄金开始发生变化。

二、上一次金融属性消失时,发生了什么?

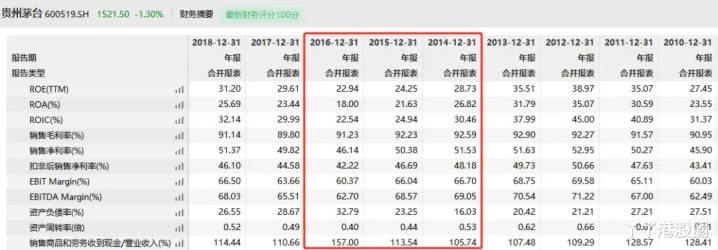

在白酒的塑化剂危机后,茅台录得历史最低增速,2014-2015年,这两年茅台仅增长3.7%,利润仅增长1.9%左右。

这两年间,茅台在二级市场上也失去了溢价属性,最差的影响是2014-2016年的ROE低于30%的平均水平。在蛰伏3年后,2017年ROE重回29%,营收利润重回高增长。

根据上一次失去“金融属性”的经验,茅台曾经极低增速过两年时间,但3年后就重新回高增长。也是因为这次经验,目前市场对于茅台的观点是极端的,也正是观点极端时,才有可能产生错杀的机会。

以段永平为例,可以说是最著名的茅台投资人之一了,他认为“茅台还是那个茅台”,当茅台碰上不好卖的时候,只是被动地又多了一些年份酒而已,以后可以赚得更多。也有人认为这次是茅台长期的拐点,价格会越跌越多。

实际上,判断贵不贵,这不适用于每位投资者,因为大多数人是看这轮估值错杀,想进来短线博一轮反弹,而长线投资者会是占少数些的。

或者说,茅台跌到什么程度,才值得博一手呢?

基于上述提到的,未来产能和需求未知,根据卖方的反馈,目前先看20倍PE,也就是跌至1400元左右,之后有3%的股息支撑。但值得留意的是,这只是乐观的预期,这种商品价格难以预测,即使3%的股息打底,跌到1400之后,说不定酒的价格会跌的更快。

基于更大的逻辑来看温州期货配资,目前的安全边际仍不清晰。这并不代表茅台未来不增长了,也不代表茅台不是一家好公司,但有时业绩增长也不代表股价要涨,这3年的茅台即使如此。若现在茅台提出回购,会是比较好支撑信心的选择之一。